呼吸道疾病是临床常见的疾病类型,可分为上呼吸道感染和下呼吸道感染。其中,上呼吸道感染主要累及鼻腔、咽喉部等,包括鼻炎、鼻窦炎、咽炎等;下呼吸道感染多为喉以下的气管、支气管感染及肺部感染,包括支气管炎、肺炎、肺结核等。呼吸道疾病检测是指通过对患者的呼吸道样本进行检测和分析,以确定是否存在呼吸道疾病的一种医学检测方法;其针对各种呼吸道疾病的预防、诊断和监测,通过提供一系列的检测产品和服务,以帮助医疗机构和患者及时发现、诊断和治疗呼吸道疾病。

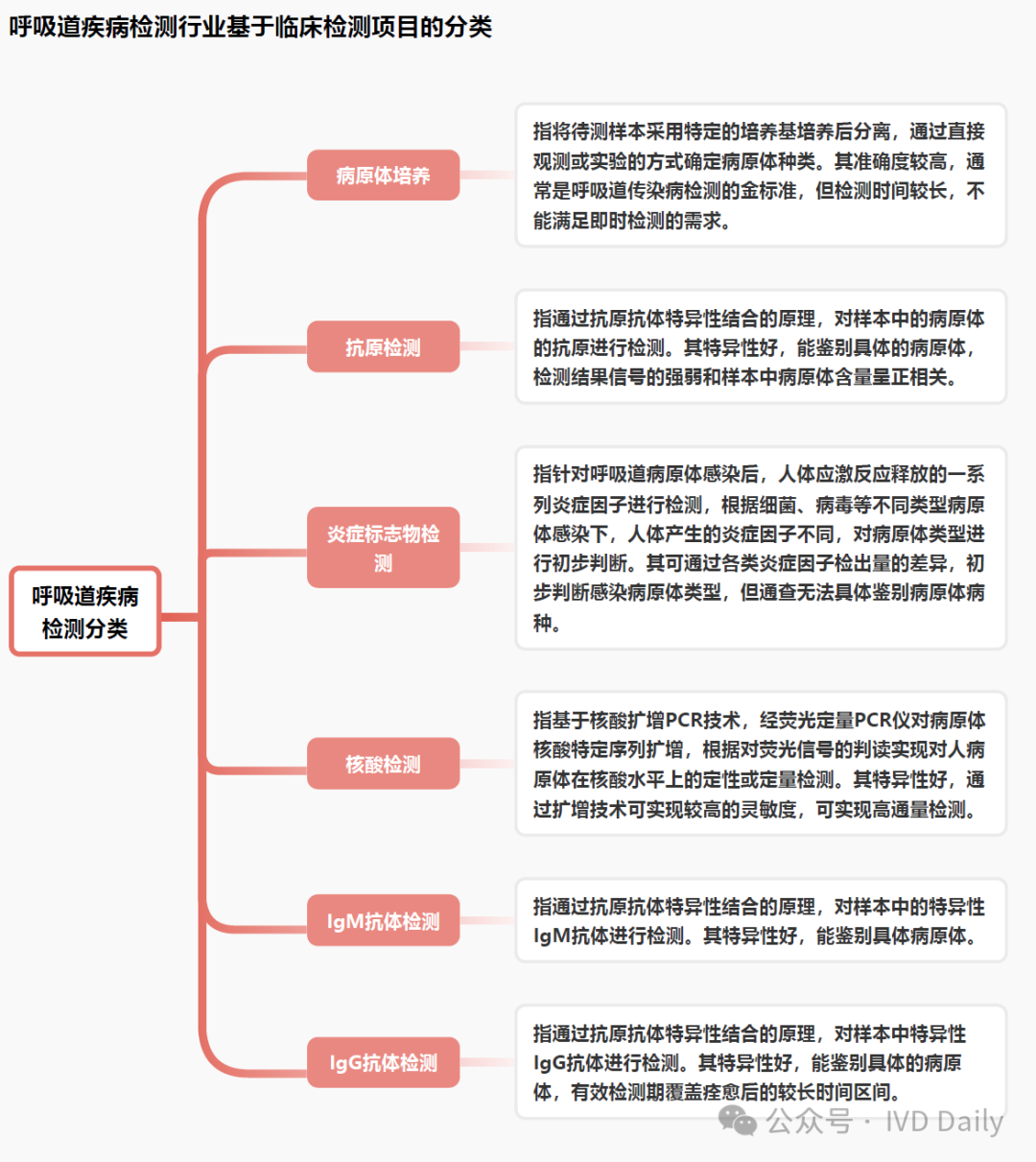

常见的呼吸道病原体主要包括流感病毒、腺病毒、呼吸道合胞病毒、肺炎支原体、人偏肺病毒、人副流感病毒等。按照临床检测项目的分类方式,呼吸道疾病检测行业可以分为如下类别:

呼吸道疾病检测行业的特征包括:呼吸道疾病发病人数常居高位,检测需求稳定;多联检测有利于实现对呼吸道感染的精准诊疗,推动检测市场扩容和快速检测助力呼吸道疾病诊疗。

1 呼吸道疾病发病人数常居高位,检测需求稳定

中国是人口大国,呼吸道传染病发病人数在中国常居高位,常见的呼吸道感染以流感等丙类传染病为主。根据国家疾病预防控制局,2023年丙类法定传染病报告发病数达1,567.7万人,同比增长268.0%,其中流感发病数达1,252.8万人,同比增长407.7%。2023年呼吸道疾病高发,有流感、支原体肺炎等多病原体共同传播的影响,且伴随一定季节性,2023年呼吸道感染人数创十年最高。检测是准确用药的前提,呼吸道疾病的爆发将带动检测需求的大幅增长,为检测试剂企业带来大量订单需求。

2 多联检测有利于实现对呼吸道感染的精准诊疗,推动检测市场扩容

由于感染不同呼吸道病原体的临床症状和体征较为相似,但病理、病程和治疗方法却存在显著差异,呼吸道多联检测能够快速鉴别多种呼吸道病原体,在临床上具有重要意义。多家体外诊断上市公司加快在多种呼吸道病原联合检测领域的布局,如金域医学基于不同检测平台,开展了呼吸道病原体核酸6项、呼吸道多种病原体核酸检测18项及上呼吸道多种病原体靶向测序107种等检测项目。虽然多联检测的研发周期长、注册认证壁垒高,但其更符合呼吸道疾病的快速诊断需求,将有助于推动呼吸道检测市场快速扩容。

3 快速检测助力呼吸道疾病诊疗

呼吸道感染由病毒、细菌、支原体、衣原体等不同的病原体引起,针对不同类型的病原体,用药不同,诊疗方式各异。快速检测技术虽存在一定的假阳性,但无需增加太多软硬件的投入,即可满足基层医疗机构、门急诊的快速诊断需求,其缩短了患者等待时间,降低院内传播的风险,有助于加强院感控制,合理的调配有限的医疗供给,缓解医疗资源的紧张。

自20世纪50年代后,DNA双螺旋结构、单克隆抗体技术、大分子标记技术等技术的运用推动分子诊断及体外诊断行业跨越式的发展,至今已经历70余年的发展。20世纪80年代中期,PCR技术的出现,为DNA的快速复制提供了可能,随后免疫层析技术的出现,进一步推动呼吸道疾病的快速检测发展。2010年后,联合检测产品开始进入市场,且伴随着新一代测序技术的发展及人工智能的应用,呼吸道疾病检测开始向精准化、个性化方向发展,提高了诊断的准确性和效率。

呼吸道疾病检测行业产业链上游为原材料供应商,主要包括用于制备检测试剂的生物制品原料和精细化学原料,以及用于生产配套检测仪器的电子和机械元器件、配套软件等;产业链中游为呼吸道疾病检测试剂生产商,负责检测试剂的研发、生产及销售;产业链下游为应用终端,包括医院、体检中心、第三方诊断机构、个人等终端客户。

呼吸道疾病检测行业产业链主要有以下核心研究观点:

上游试剂原料需求旺盛,随着国产企业技术进步,国产化率有望持续提高。在体外诊断行业的带动下,酶、抗原和抗体等体外诊断试剂原料市场需求快速上升,但原料仍以进口为主,国产化率有望进一步提高。中国体外诊断原料中进口产品市场份额超87.7%,国产原料占比较少,但受益于中国企业技术水平的不断提升以及对生物科技产业供应链本地化重视程度的不断加强,国产替代原材料有望进一步加速。

中游产品丰富,获得较多产品注册证的企业拥有先发优势。中国已获批上市的呼吸道疾病检测产品丰富,截至2023年11月30日,中国已批流感检测试剂盒98项,其中仅检测甲型的占比31.6%、仅检测乙型的占比11.2%、仅检测副流感的占比11.2%,联合检测占比45.9%;肺炎支原体检测试剂112项;RSV检测试剂38项。达安基因、安图生物、亚辉龙和英诺特等上市企业在上述呼吸道疾病检测产品中拥有较多注册证,位居市场前列,拥有先发优势。

下游患者人数庞大,诊断检测需求空间广阔。中国呼吸道传染病发病人数常居高位,常见的呼吸道疾病感染以流感等丙类传染病为主,近期流感监测数据已超过过去3年同期。据国家疾病预防控制局,2023年丙类法定传染病报告发病数达1,567.7万人,同比增长268.0%,其中流感发病数达1,252.8万人,同比增长407.7%。检测是准确用药的前提,呼吸道疾病的爆发将带动检测需求的大幅增长,为检测试剂企业带来大量订单需求。

产业链上游说明

上游原料市场快速扩张,国产化率有望持续提高。呼吸道疾病检测方法包括免疫诊断、分子诊断等体外诊断方法,试剂原材料主要包括抗原、抗体、生化酶、核酸扩增酶、引物探针等核心反应体系原料,以及纳米磁珠、化学缓冲剂等非核心反应体系原料,其中抗体抗原、酶和底物占比最多,分别占45%和30%,其余原材料占比为:磁珠5%、微球4%、膜3%、引物和探针3%。试剂原料国产化率较低,中国体外诊断原料中进口产品市场份额超87.7%,国产原料占比较少,但受益于中国企业技术水平的不断提升以及对生物科技产业供应链本地化重视程度的不断加强,国产替代原材料有望进一步加速。

上游原料生产企业向中下游拓宽,逐步实现全产业链覆盖。中国呼吸道疾病检测领域及体外诊断领域企业的发展模式普遍为专注于某一个领域或某一个环节,掌握核心技术且实现原料、试剂和仪器一体化的企业往往能够产生更高的产品附加值,在市场竞争中获得更大的企业利润,在竞争中占据更有利的位置。以行业领先的体外诊断原料供应商菲鹏生物为例,其构建了完善的体外诊断试剂原料开发及产业化技术平台,重点布局了化学发光、基因测序仪和POCT荧光免疫等仪器平台,及化学发光、分子诊断与生化诊断试剂解决方案,形成了“核心生物活性原料+试剂整体开发方案+创新仪器平台”整体解决方案的服务能力。企业通过原料、试剂与仪器三箱业务之间的在相互促进和配合,协同效应有望不断扩大, 拓宽产业链上下游覆盖面,增强企业竞争力。

产业链中游说明

呼吸道疾病检测试剂产品丰富,有望贡献较高销售额。呼吸道疾病检测属于体外诊断行业,其研发、生产、销售等多个环节均受法律法规和行业规范的严格约束,中国体外诊断企业必须取得医疗器械生产、经营、产品注册等相关许可才可在中国开展经营活动,存在较高的市场壁垒。中国已获批上市的呼吸道疾病检测产品丰富,截至2023年11月30日,中国已批流感检测试剂盒98项,其中仅检测甲型的占比31.6%、仅检测乙型的占比11.2%、仅检测副流感的占比11.2%,联合检测占比45.9%;肺炎支原体检测试剂112项;RSV检测试剂38项。达安基因、安图生物、亚辉龙和英诺特在上述检测试剂中获得数量较多的注册证,有望贡献较高的销售额。

多项呼吸道疾病检测试剂海外获批,驱动中游企业出海。在出海模式上,中国体外诊断企业出海分为三类:原材料/试剂出海、产品出海和服务出海,其中呼吸道疾病检测生产研发企业以产品出海为主。中国企业多项针对对于流行性感冒、支原体肺炎、呼吸道合胞病毒感染等呼吸道疾病的检测产品于海外获批,为企业出海提供驱动力。如博晖创新的呼吸道病原体六重核酸检测试剂盒(PCR-荧光探针法)、诺唯赞的严重急性呼吸综合征冠状病毒2(SARS-COV-2)与甲/乙流联合检测试剂盒(RT-qPCR法)和严重急性呼吸综合征冠状病毒2(SARS-COV-2)与甲/乙流抗原联合检测试剂盒(胶体金法)、万孚生物的甲型/乙型流感病毒抗原检测试剂盒(胶体金法)、甲型流感病毒抗原检测试剂盒(胶体金法)和乙型流感病毒抗原检测试剂盒(胶体金法)等多家企业的呼吸道疾病检测产品获CE获批,已有多项产品获得国外认证,助力企业出海。

产业链下游说明

呼吸道疾病感染者众多,患者人数庞大,需求空间广阔。中国呼吸道传染病发病人数常居高位,常见的呼吸道疾病感染以流感等丙类传染病为主,近期流感监测数据已超过过去3年同期。根据中国疾控中心发布的流感监测周报,2024年第6周(2024年2月5日-2024年2月11日),南方省份哨点医院报告的ILI%为7.9%,高于前一周水平(6.3%),且高于2021-2023年同期水平(4.0%、2.7%和1.4%);北方省份哨点医院报告的ILI%为5.7%,高于前一周水平(5.1%),且高于2021-2023年同期水平(2.8%、2.2%和1.4%)。2023年以来呼吸道疾病高发,有流感、支原体肺炎等多种病原体共同传播的影响,且伴随一定的季节性,检测是准确用药的前提,呼吸道疾病的高发将带动检测需求大幅增长,需求空间广阔。

政策端为医疗机构开展呼吸道疾病检测、报新项目提供支持。2024年2月,国家卫健委发布《关于印发2024年国家医疗质量安全改进目标的通知》,明确要求提高住院社区获得性肺炎患者病情严重程度评估率、抗流感病毒药物使用前流感病原学诊断阳性率、住院患者抗菌药物治疗前病原学送检率,为医疗机构开展非新冠呼吸道病原体检测、报新项目提供了政策支持,将推动呼吸道病原体检测覆盖率。

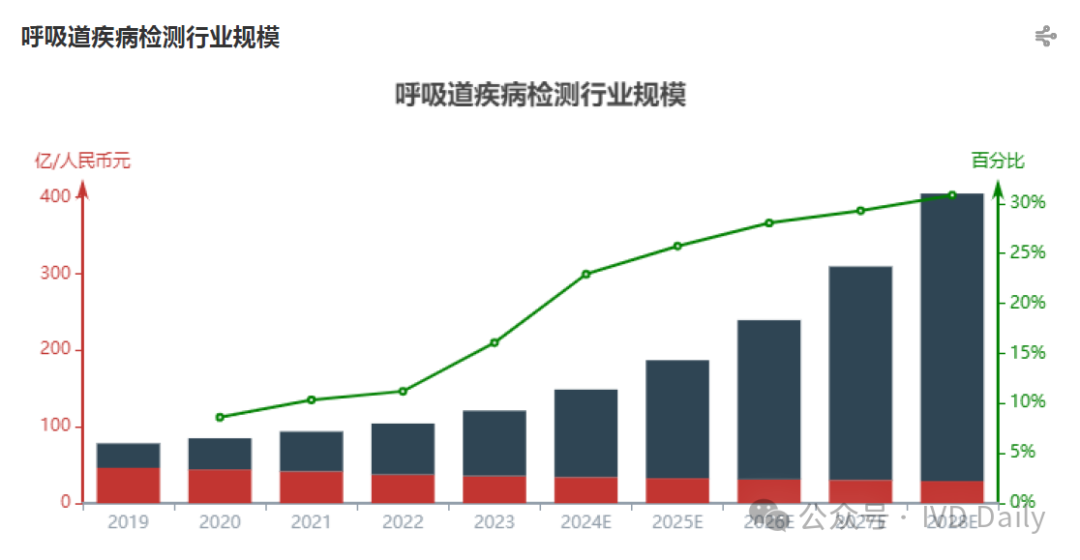

2019年—2023年,呼吸道疾病检测行业市场规模由78.21亿人民币元增长至120.96亿人民币元,期间年复合增长率11.52%。预计2024年—2028年,呼吸道疾病检测行业市场规模由148.69亿人民币元增长至404.81亿人民币元,期间年复合增长率28.45%。呼吸道疾病检测行业市场规模历史变化的原因如下:

检测是准确用药的前提,呼吸道疾病发病人数常居高位,检测需求稳定增长。中国呼吸道传染病发病人数常居高位,常见的呼吸道疾病感染以流感等丙类传染病为主,2023年丙类法定传染病报告发病数达1,567.7万人,同比增长268.0%,其中流感发病数达1,252.8万人,同比增长407.7%。根据中国疾控中心发布的流感监测周报,2024年第6周(2024年2月5日-2024年2月11日),南方省份哨点医院报告的ILI%为7.9%,高于前一周水平(6.3%),且高于2021-2023年同期水平(4.0%、2.7%和1.4%);北方省份哨点医院报告的ILI%为5.7%,高于前一周水平(5.1%),且高于2021-2023年同期水平(2.8%、2.2%和1.4%)。检测是准确用药的前提,呼吸道疾病的爆发将带动检测需求的大幅增长,推动呼吸道疾病检测市场扩容。

呼吸道疾病的分级诊疗加速呼吸道疾病检测产品应用。2018年国家医政司《关于进一步做好分级诊疗制度建设有关重点工作的通知》,提出各地将分级诊疗制度建设作为解决人民日益增长的美好生活需要和不平衡不充分的发展之间的矛盾的重要抓手,加强统筹规划,加快推进医联体建设。随着分级诊疗制度等政策的推动, 基层医疗机构需求增加,推动呼吸道疾检测产品应用渗透率的扩大。

呼吸道疾病检测行业市场规模未来变化的原因主要包括:

多联检测更符合呼吸道疾病的快速诊断需求,驱动市场快速扩容。呼吸道病原体较多,筛选排查是检测的首要目标,对比单项检测,多联检测更能快速检测确定病原体,并针对进行治疗。对比多个单项流水线组合,多联检测更具有操作的方便性和数据一致的可靠性。截至2023年11月30日,中国已批流感检测试剂盒98项,其中仅检测甲型的占比31.6%、仅检测乙型的占比11.2%、仅检测副流感的占比11.2%,联合检测占比45.9%。多联检测更符合呼吸道疾病的快速诊断需求,是未来发展趋势,同时多联检测的研发周期长,注册认证壁垒高, 更具有定价优势。

居民自测意识逐渐养成,推动自测产品落地。2020年全球公共卫生危机爆发后,居民对呼吸道疾病检测自测意识和需求逐步增加,推动自测产品的落地。2022年12月,国家医政司颁布《关于印发新冠病毒抗原检测应用方案的通知》,提出社区居民有自我检测需求的,可通过零售药店、网络销售平台等渠道,自行购买抗原检测试剂进行自测。且2023年秋冬流感高峰,家庭自测需求爆发,医疗机构对联检认知显著提升,未来随着居民自测意识的逐渐养成,市场容量快速扩容。

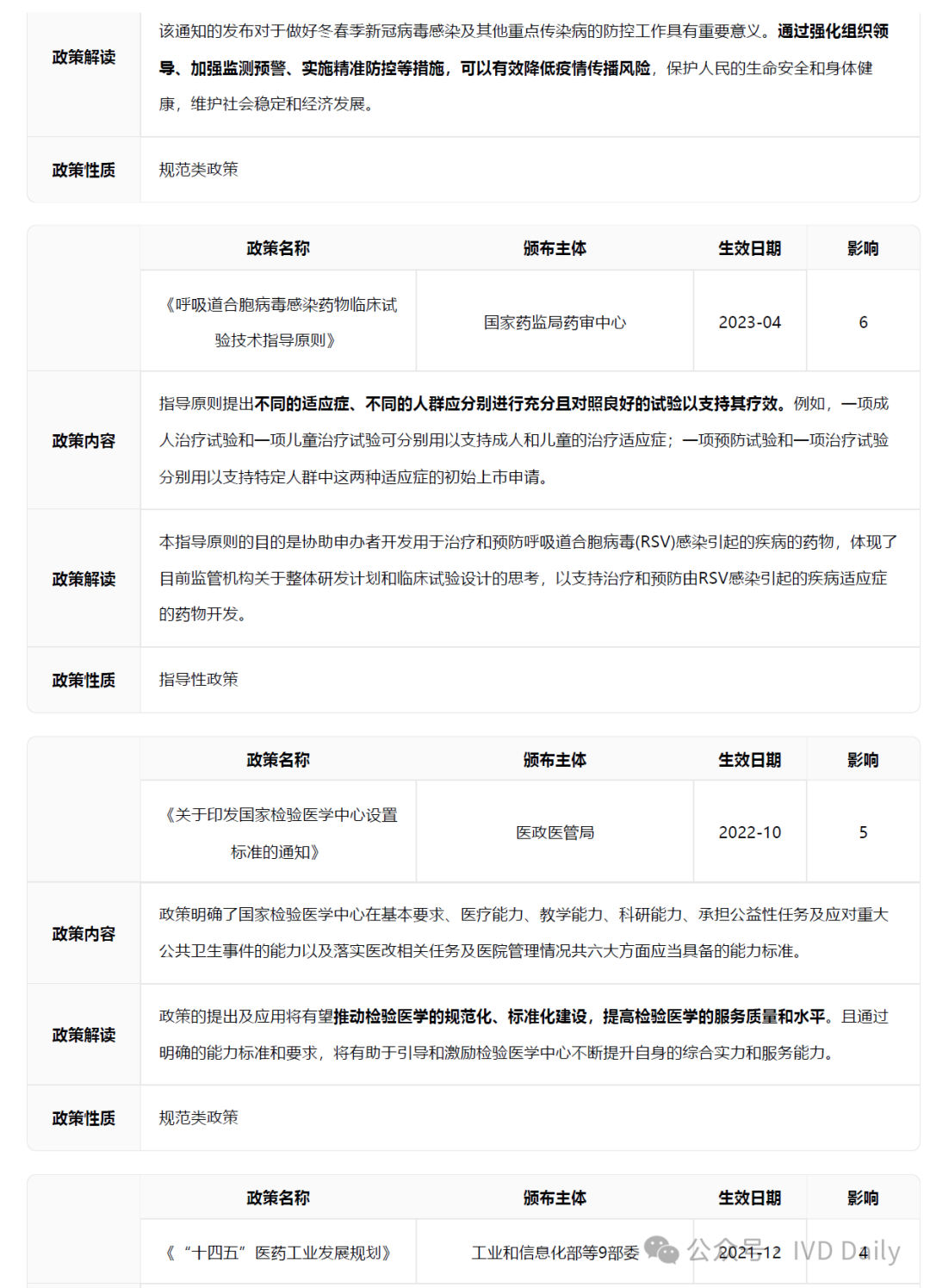

呼吸道疾病检测政策梳理

呼吸道疾病检测行业呈现以下梯队情况:第一梯队公司有安图生物和英诺特;第二梯队公司为之江生物、万孚生物、圣湘生物等;第三梯队有博晖创新、仁度生物等。

呼吸道疾病检测行业竞争格局的形成主要包括以下原因:

呼吸道疾病检测领域获批上市产品丰富,市场竞争激烈。中国体外诊断企业必须取得医疗器械生产、经营、产品注册等相关许可才可在中国开展经营活动,存在较高的市场壁垒。中国已获批上市的呼吸道疾病检测产品丰富,截至2023年11月30日,中国已批流感检测试剂盒98项,其中仅检测甲型的占比31.6%、仅检测乙型的占比11.2%、仅检测副流感的占比11.2%,联合检测占比45.9%;肺炎支原体检测试剂112项;RSV检测试剂38项。以英诺特、安图生物为代表的上市企业获批产品数量丰富,市场竞争激烈。其中英诺特不仅在注册批文的数量,在联合检测产品数量,尤其是三联及以上联检产品上,均处于领先地位。

多家企业获海外产品上市批文,产品出海以提升企业竞争实力。中国企业多项针对对于流行性感冒、支原体肺炎、呼吸道合胞病毒感染等呼吸道疾病的检测产品于海外获批,为企业出海提供驱动力。如诺唯赞的严重急性呼吸综合征冠状病毒2(SARS-COV-2)与甲/乙流联合检测试剂盒(RT-qPCR 法)和严重急性呼吸综合征冠状病毒2(SARS-COV-2)与甲/乙流抗原联合检测试剂盒(胶体金法)、万孚生物的甲型/乙型流感病毒抗原检测试剂盒(胶体金法)、甲型流感病毒抗原检测试剂盒(胶体金法)和乙型流感病毒抗原检测试剂盒(胶体金法)、仁度生物的肺炎支原体核酸检测试剂盒(RNA恒温扩增)、甲型流感病毒、乙型流感病毒、呼吸道合胞病毒核酸检测试剂盒(RNA恒温扩增)等,多家企业的呼吸道疾病检测产品获欧盟CE获批,助力企业出海。

呼吸道疾病检测行业竞争格局的变化主要有以下几方面原因:

企业加大对联检产品的研发力度,推出适应市场需求的联检产品以提升企业市场地位。由于感染不同呼吸道病原体的临床症状和体征较为相似,但病理、病程和治疗方法却存在显著差异,呼吸道多联检测能够快速鉴别多种呼吸道病原体,可精准检测并明确治疗方案,缩短患者治疗周期,降低医疗费用,并提高临床诊断效率。多家体外诊断上市公司加快在多种呼吸道病原联合检测领域的布局,如金域医学基于不同检测平台,开展了呼吸道病原体核酸6项、呼吸道多种病原体核酸检测18项及上呼吸道多种病原体靶向测序107种等检测项目;英诺特推出流感病毒A型IgM抗体、流感病毒B 型IgM 抗体、副流感病毒IgM 抗体联合检测试剂盒、甲型流感病毒、乙型流感病毒、肺炎支原体抗原检测试剂盒等3种联检产品。虽然多联检测的研发周期长、注册认证壁垒高,但其更符合呼吸道疾病的快速诊断需求,企业布局多联检测产品符合市场需求,有利于提高企业市场地位。

部分中游企业通过搭建多技术平台及原料生产等方法向产业链上游拓展,实现产业链多领域覆盖。企业向产业链上下游拓展,“核心生物活性原料+试剂整体开发方案+创新仪器平台”整体解决方案的服务能力,全产业链覆盖或成未来发展趋势。如英诺特掌握诊断试剂上游核心技术,搭建了基因重组蛋白工程平台、细胞和病原体培养平台两大原材料制备平台,拥有重组抗原抗体和天然抗原的制备能力,掌握超过100种抗原抗体制备技术。企业通过原料、试剂与仪器三项业务之间的相互促进和配合,协同效应有望不断扩大, 拓宽产业链上下游覆盖面,增强企业竞争力。